1億円の相続税は最大1,464万円?計算方法や節税対策について解説

1億円にかかる相続税は、0円で済むこともあれば、1,000万円以上になることもあります。

というのも、相続税の金額は相続時の状況次第で変わってくるからです。

そこで本ページでは、1億円にかかる相続税について、基本的なパターンごとに概算額をご紹介します。また、相続税の負担を軽減する方法などもご紹介しますので、ぜひ参考になさってください。

- この記事でわかること

-

- 1億円にかかる相続税額の目安

- 相続税の基本的な計算方法

- 1億円にかかる相続税を軽減する方法

- 目次

1億円の遺産に相続税はいくらかかる?

1億円を相続した場合の相続税は、最大1,464万円です(※)。

ただし、相続する人と被相続人(亡くなった人)との関係性や法定相続人(法律上、財産を相続する権利を持つ人)の数など、条件次第で実際の税額はいくらでも変わってきます。

以下で詳しく見ていきましょう。

- ※ 法定相続人が1人で、基礎控除前の金額が1億円かつ兄弟が1人で相続する場合

配偶者が相続する場合

1億円を配偶者が相続する場合は、「相続税の配偶者控除 」を利用すれば相続税がかかりません。

相続税の配偶者控除とは、配偶者の相続した遺産の額が「1億6,000万円以下」または「配偶者の法定相続分以下」の場合に、相続税が課されない制度のことです。

とはいえ、配偶者控除があるからといって配偶者に遺産を集中させると、二次相続の際の税額負担が重くなるデメリットがあります。この点についてはのちに詳しくご説明します。

子どもが相続する場合

1億円を被相続人の子どもだけが相続する場合は、最大1,220万円の相続税がかかります。

もちろん、法定相続人にあたる子どもの人数や遺産額によって税額は変動し、たとえば子ども2人で5,000万円を相続する場合、相続税の総額は80万円となります。

子どもの人数ごとの金額については、以下をご覧ください。

子ども1人で相続する場合

- 5,000万円:160万円

- 1億円:1,220万円

- 2億円:4,860万円

- 5億円:1億9,000万円

- 10億円 :4億5,820万円

子ども2人で相続する場合

- 5,000万円:80万円(1人あたり40万円)

- 1億円:770万円(1人あたり385万円)

- 2億円:3,340万円(1人あたり1,670万円)

- 5億円:1億5,210万円(1人あたり7,605万円)

- 10億円 :3億9,500万円(1人あたり1億9,750万円)

上記の金額は、それぞれの子どもが法定相続分どおりに相続したときの総額です。それぞれの子どもが支払う相続税額は、法定相続分の割合に応じて按分されますので併せてご確認ください。この点は、子ども3人、4人の場合も同様となります。

したがって、仮に法定相続分とは異なる分け方をする場合は、実際の相続分に応じて金額も変動する点にご注意ください。

法定相続分については、以下のページで詳しくご説明していますので、ぜひ併せてご覧ください。

子ども3人で相続する場合

- 5,000万円:20万円(1人あたり約6万円 )

- 1億円:630万円(1人あたり210万円)

- 2億円:2,460万円(1人あたり820万円)

- 5億円:1億2,980万円(1人あたり約4,326万円)

- 10億円 :3億5,000万円(1人あたり約1億1,666万円)

子ども4人で相続する場合

- 5,000万円:0円

- 1億円:490万円(1人あたり約122万円)

- 2億円:2,120万円(1人あたり530万円)

- 5億円:1億1,040万円(1人あたり2,760 万円)

- 10億円 :3億1,770万円(1人あたり約7,942万円)

配偶者と子どもが相続する場合

1億円を配偶者と子どもが相続する場合は、最大385万円の相続税がかかります(※)。

- ※ 配偶者が支払う相続税は、配偶者控除によって 納税額がゼロになることを前提とするため、実質子どもが支払う相続税のみの金額です。

子どもの人数や遺産額ごとの税額は、以下をご覧ください。

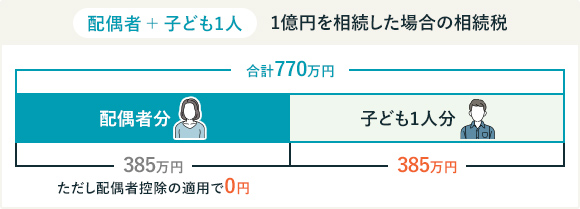

配偶者と子ども1人で相続する場合

- 5,000万円:40万円

- 1億円:385万円

- 2億円:1,670万円

- 5億円:7,605万円

- 10億円: 1億9,750万円

- ※ 「子どもが相続する場合」と同様に、それぞれ法定相続分どおりに相続するときの金額です。配偶者と子ども3人、4人の場合も同様。

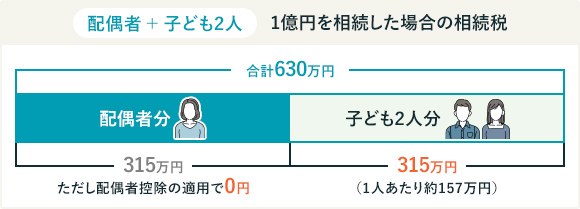

配偶者と子ども2人で相続する場合

- 5,000万円:10万円(子ども1人あたり5万円)

- 1億円:315万円(子ども1人あたり約157万円)

- 2億円:1,350万円(子ども1人あたり675万円)

- 5億円:6,555万円(子ども1人あたり約3,277万円)

- 10億円:1億7,810万円(子ども1人あたり8,905万円)

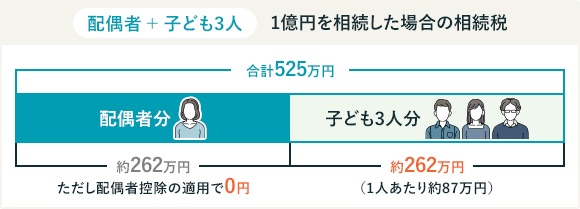

配偶者と子ども3人で相続する場合

- 5,000万円:0円

- 1億円:約262万円(子ども1人あたり約87万円)

- 2億円:約1,217万円(子ども1人あたり約405万円)

- 5億円:約5,962万円(子ども1人あたり約1,987万円)

- 10億円:1億6,635万円(子ども1人あたり約5,545万円)

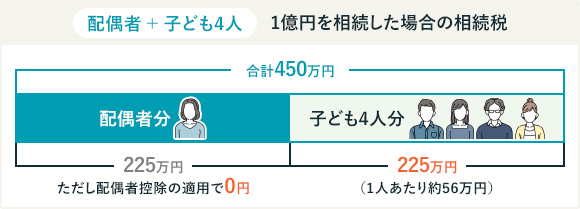

配偶者と子ども4人で相続する場合

- 5,000万円:0円

- 1億円:225万円(子ども1人あたり約56万円)

- 2億円:1,125万円(子ども1人あたり約281万円)

- 5億円:5,500万円(子ども1人あたり1,375万円)

- 10億円:1億5,650万円(子ども1人あたり約3,912万円)

両親が相続する場合

被相続人の両親だけで1億円を相続する場合は、「子どもが相続する場合」の金額を参考にしていただくことが可能です。

両親それぞれが相続する場合は子ども2人の場合、両親のうち片方だけが相続する場合が子ども1人の場合をご確認ください。

一方で、両親と配偶者が一緒に相続する場合は「配偶者と子どもが相続する場合」を参考にしていただくことはできません。

配偶者と子どもが相続する場合と、配偶者と両親が相続する場合とでは、それぞれの法定相続分が異なるため、別途計算する必要があります。

兄弟姉妹が相続する場合

兄弟姉妹が相続する場合は注意が必要で、「相続税の2割加算」という制度を考慮しなければなりません。

というのも、兄弟姉妹などの「配偶者と1親等の血族以外の人」が相続人になった場合は、相続税が2割増になることが法律によって定められているからです。

したがって、兄弟姉妹が法定相続人となる場合は、「子どもが相続する場合」でご紹介した金額から2割増となります。

なお、両親が相続する場合と同様、法定相続人に配偶者が含まれる場合は別途計算が必要になりますのでご注意ください。

知っておくべき相続税の計算方法

相続の状況は各個人で細かく異なるため、ご自身の状況が先ほどの早見表に当てはまらないということもあるでしょう。

ご自身の状況をもとにして相続税を算出するために、ここでは相続税の計算方法についてご紹介します。

相続税の計算は、基本的に以下の流れで行います。

- 正味の遺産額を算出する

正味の遺産額=プラスの財産-マイナスの財産+7年以内の暦年課税に係る贈与財産 - 課税遺産総額を算出する

課税遺産総額=正味の遺産額-基礎控除額

なお、基礎控除額は3,000万円+(相続人数×600万円)で求められます。 - 相続人それぞれの取得金額を算出する

各相続人の取得金額=課税遺産総額×法定相続分 - 相続人それぞれにかかる相続税額を算出する

各相続人の相続税額=各相続人の取得金額×税率-控除額 - 最終的な納税額を算出する

納税額=相続税の総額×実際に取得した財産の割合-特例・税額控除

たとえば、以下のケースをもとに計算してみましょう。

遺産の総額:1億円

法定相続人:配偶者、子ひとり

実際の相続割合:配偶者と子で2分の1ずつ

①正味の遺産額を算出する

計算をわかりやすくするため、今回は正味の遺産も1億円だったとします。

②課税遺産総額を算出する

1億円-(3,000万円+2×600万円)=5,800万円

③相続人それぞれの取得金額を算出する

配偶者:5,800万円×1/2=2,900万円

子:5,800万円×1/2=2,900万円

④相続人それぞれにかかる相続税額を算出する

配偶者:2,900万円×15%-50万円=385万円

子:2,900万円×15%-50万円=385万円

⑤最終的な納税額を算出する

配偶者:(385万円+385万円)×1/2-385万円(配偶者控除)=0円

子:(385万円+385万円)×1/2=385万円

したがって、上記のケースで発生する相続税の総額は385万円となります。

計算方法についてより詳しく知りたい方は、以下のページもご覧ください。

1億円にかかる相続税を軽減する方法

1億円を相続すれば、場合によっては1,000万円以上の相続税が発生する可能性もあります。

しかし、各種控除制度や特例を活用することで、その負担を軽減できるかもしれません。

以下で詳しく見ていきましょう。

相続税の配偶者控除

冒頭でもご説明したとおり、配偶者の方であれば、この配偶者控除を利用することで1億円にかかる相続税をすべてゼロにすることができるため、非常に有効な節税対策になり得ます。

なお、相続税の配偶者控除を利用するには以下の条件を満たしている必要があります。利用を検討する場合は事前に確認しておきましょう。

- 法律上の配偶者であること

- 相続税の申告を行うこと

- 遺産の分割方法がすでに決まっていること

- 税務署から申告漏れが指摘された財産ではないこと

相続税の配偶者控除を利用する際の注意点

ただし、1億円をすべて配偶者の方が相続すると、二次相続発生時に支払う相続税が増えるおそれがあるため、注意しなければなりません。

二次相続というのは、たとえば最初に父が亡くなり、そのあとに母が亡くなったような場合、父に関する相続が一次相続、母に関する相続が二次相続にあたります。

この二次相続では、もちろん配偶者控除は適用できませんし、法定相続人が1人減ることで基礎控除額も下がるため、一次相続よりも相続税の負担が大きくなります。

そのため、相続税の負担が少ない一次相続の際に、配偶者と子どもで1億円を分割して相続したほうが、最終的に支払う相続税の金額は少なくなる可能性があるのです。

相続税の配偶者控除についてさらに詳しく知りたい方は、以下のページもご覧ください。

死亡保険金の控除

生命保険のなかの死亡保険金には、以下のような相続税の非課税制度が設けられています。

死亡保険金の非課税額=500万円 × 法定相続人の数

そのため、1億円の死亡保険金を受け取っても、相続税の計算に含まれるのは1億円以下で済むのです。

ほかにも、死亡保険金には相続税対策として以下のようなメリットがあります。

- 受取人固有の財産になる

- 現金としてすぐに活用できる

- 相続放棄しても受け取れる(ただし、死亡保険金の非課税の適用は受けられなくなります。)

1億円を相続する可能性があれば、活用を検討されてもよいでしょう。

未成年者控除

未成年者控除とは、遺産を相続する人(法定相続人)が18歳未満の未成年である場合に、一定の相続税を控除する制度です。

未成年者控除を利用すると、具体的には、未成年の相続人が「18歳に達するまでの年数×10万円」を相続税額から控除できます(※)。

なお、未成年者控除を利用するためには、以下のような条件を満たしている必要があります。

- 相続開始日に未成年者である

- 相続もしくは遺贈で財産を取得した

- 法定相続人である

- ※ 年数の計算に当たり、1年未満の期間があるときは切り上げて1年として計算

障害者控除

相続税の障害者控除とは、相続人のなかに障害のある方がいらっしゃる場合、要件を満たせば相続税額から一定額を差し引ける制度のことです。

具体的には、法定相続人が満85歳未満の障害者の場合には、障害者控除が利用できます。

控除額は、一般障害者の方であれば「(85歳-相続開始時の年齢)×10万円」、特別障害者の方であれば「(85歳-相続開始時の年齢)×20万円」です(※1)。

なお、特別障害者に該当するのは「身体障害者1・2級・精神障害者保健福祉手帳1級」、「療育(愛護)手帳1~2度(A)」などが交付された方になります。(※2)

- ※1 年数の計算に当たり、1年未満の期間があるときは切り上げて1年として計算

- ※2 「療育手帳」は「愛護手帳」、「愛の手帳」や「みどりの手帳」など各自治体によって別の名称で呼ばれていることがあります。

暦年贈与

暦年贈与とは、贈与税の仕組み(暦年課税)を利用して、年間110万円という基礎控除の範囲で贈与していく方法です。

もちろん、年間110万円ずつでは1億円すべてを贈与するのは現実的ではありません。ですが、少しでも相続税の対象額を下げるという目的であれば、検討する余地はあるでしょう。

暦年贈与についてさらに詳しく知りたい方は、以下のページもご覧ください。

相続問題のことならアディーレへ

1億円にかかる相続税は、ご説明してきたようにさまざまな条件によって変わってきます。より正確な金額を知るためには、ご自身の状況をもとに個別に計算する必要があるでしょう。

しかし、相続税の計算は非常に複雑ですし、万が一間違った税額を申告すると余計な税金が発生するおそれもあります。正確な金額を申告するのであれば、税理士などの専門家へ依頼すべきでしょう。

アディーレでは相続税申告を含む相続問題のご相談・ご依頼を承っております。

「1億円を相続するけど、相続税申告に不安がある…」という方も、アディーレにお任せいただければ、安心して手続を完了させることができます。

相続問題に関するご相談は何度でも無料ですので、ぜひお気軽にお問合せください。

- この記事の監修者

-

- 弁護士

- 橋 優介

- 資格:

- 弁護士、2級FP技能士

- 所属:

- 東京弁護士会

- 出身大学:

- 東京大学法学部

弁護士の職務として特に重要なことは、「依頼者の方を当人の抱える法的問題から解放すること」であると考えています。弁護士にご依頼いただければ、裁判関係の対応や相手方との交渉などは基本的にすべて弁護士に任せられます。私は、弁護士として、皆さまが法的な心配をせず日常生活を送れるように、陰ながらサポートできる存在でありたいと考えています。