相続時精算課税制度とは?メリット・デメリットと、申告手続の必要書類

母または祖父母から子や孫へ多額の財産を引き継ぐときに考えたいのが、相続時精算課税制度の利用です。

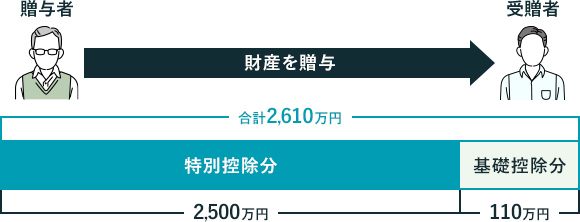

この制度を利用すれば、2024年以降の贈与については、最大2,610万円(基礎控除および特別控除)まで贈与税を納めずに生前贈与ができるだけでなく、さまざまなメリットもあります。

しかし、相続時のことを考えると必ずしも節税になるとは限りません。制度を利用するデメリットやリスクもあるため注意が必要です。

そこでこのコラムでは、相続時精算課税制度の仕組みや対象者、メリット・デメリット、制度を利用すべきケースに加え、制度を利用するための必要書類や申告方法について解説します。

あなたが利用すべき制度であるか、理解を深めていきましょう。

- この記事でわかること

-

- 相続時精算課税制度の概要

- 相続時精算課税制度のメリット・デメリット

- 相続時精算課税を申告する際の必要書類と手続方法

- 目次

相続時精算課税制度とは?対象者と改正で変わったこと

相続時精算課税制度とは、原則として60歳以上の父母または祖父母などから、18歳以上の子または孫などに対し、財産を贈与した場合に選択できる贈与税の制度です。

この制度を選択すると、一定の金額までは非課税で贈与を行えます。

2023年の税制改正により、2024年以降の贈与については、従来の特別控除2,500万円と新設された年間110万円の基礎控除を合わせて最大2,610万円まで贈与税がかからないこととなりました。

制度を利用できる贈与者(財産を渡す人)、受贈者(財産を受け取る人)は、それぞれ以下のとおりです。

- 贈与者:贈与をした年の1月1日において60歳以上の父母または祖父母

- 受贈者:贈与を受けた年の1月1日において18歳以上の者のうち、贈与者の直系卑属(子や孫など)である推定相続人または孫

なお、この制度を選択したい場合、一定期限までに税務署に届け出る必要があります。

相続時精算課税制度のメリット

相続時精算課税制度には、以下のようなメリットがあります。

- 最大2,610万円までは贈与税がかからない

- 超過分の贈与税の税率が一律20%になる

- 相続時のトラブルを防止できる

最大2,610万円までは贈与税がかからない

相続時精算課税制度の大きなメリットは、最大2,610万円まで贈与税がかからないことです。

この制度を利用すれば多額の財産を18歳以上の子や孫へ移すことができ、生前の相続対策として有効となります。

そのため、相続時精算課税制度を利用することは節税の観点からも有効といえるでしょう。

超過分の贈与税の税率が一律20%になる

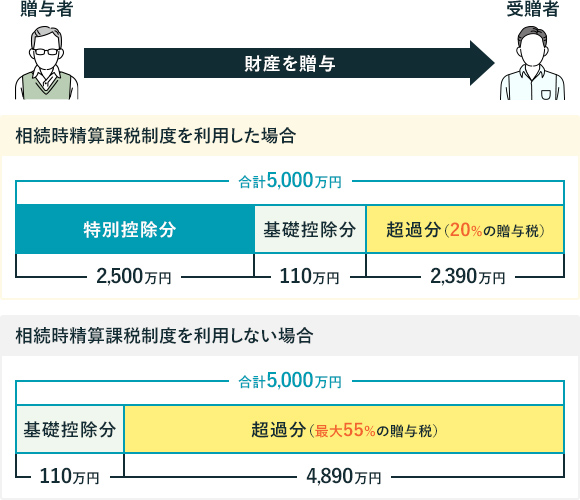

相続時精算課税制度を利用する場合、2,610万円(基礎控除110万円および特別控除2,500万円)を超えた部分に対して一律20%の贈与税が課税されます。

一方、相続時精算課税制度を利用しない場合、基礎控除である年間110万円を超えた部分に対して最大55%の贈与税が課税されます。

つまり、相続時精算課税制度を利用した場合と比べて最大で35%分多く課税されるため、生前の相続対策として慎重に検討すべきです。

また、不動産を贈与ではなく売却した場合、譲渡益に対して39.63%(所有期間5年以下の場合)の所得税が課税されます。これは、相続時精算課税制度を利用した場合の税率20%のおよそ2倍です。

このことからも贈与税率の低さが際立っており、うまく利用すれば節税につながるといえるでしょう。

相続時のトラブルを防止できる

相続においては、トラブルがつきものです。

たとえば、次男と険悪な関係となっており、同居して面倒をみてくれている長男に多く財産を残したいというケースで、不動産しか財産がない場合、遺産分割がしにくくトラブルに発展しやすいといえます。

このとき、相続時精算課税制度を利用し不動産を長男へ生前贈与しておけば、将来の相続争いを防ぐことも可能です。

ただしこの場合、将来の相続において相続税が課税される可能性もあるため、慎重に検討する必要があります。

相続時精算課税制度のデメリット

一方で、以下のようなデメリットもあるため注意が必要です。

- 暦年課税制度に戻せなくなる

- 相続時に相続税が発生することがある

- 小規模宅地等の特例が使えなくなる

暦年課税制度に戻せなくなる

相続時精算課税制度を利用する場合、「相続時精算課税選択届出書」を税務署に提出する必要があり、この届け出を撤回することはできません。

つまり、相続時精算課税制度を一度選択すると、同一の特定贈与者(制度を利用して財産を渡した人)からの贈与については、暦年課税に戻せなくなるということです。

したがって、「相続時精算課税制度」と「暦年課税制度」のどちらを適用したほうが有利か、税額シミュレーションなど十分な検討を行う必要があります。

相続時に相続税が発生することがある

相続時精算課税制度を利用した場合、特定贈与者の相続が発生した際に、生前に贈与した財産の贈与時の価額から基礎控除110万円を差し引いた金額を、遺産に必ず足し戻さなければなりません。

たとえば、相続時精算課税制度を利用し3,000万円の生前贈与を行った場合、特定贈与者の相続時において2,890万円(3,000万円-110万円=2,890万円)がその他の遺産に足し戻されます。

そして、「その他の遺産と2,890万円の合計額」のうち「遺産に係る基礎控除3,000万円+600万円×法定相続人の数」を超過した部分がある場合は、相続税がかかります。

仮に、財産を受け取った孫に相続税が課税される場合、その孫が代襲相続人でないときは、孫の相続税額が1.2倍されてしまうため、注意が必要です。

小規模宅地等の特例が使えなくなる

小規模宅地等の特例とは、亡くなった方のご自宅を生前に同居していた親族が相続するような場合に、敷地330㎡まで80%相続税の課税価格を減額できる特例(特定居住用宅地等など)です。

一般に、宅地の相続税評価額は高くなる傾向にあるため、80%の評価減は大きな節税メリットがあります。

しかし、相続時精算課税制度を利用した場合、小規模宅地等の特例の適用が受けられません。そのため、場合によっては相続税が高額になるリスクがあります。

相続時精算課税制度を利用する際には、特定贈与者に係る将来の相続発生時において、遺産に係る基礎控除を超えそうな財産があるか事前に確認しておいたほうがよいでしょう。

相続時精算課税制度の利用を検討すべきケースとは?

メリット・デメリットを踏まえると、具体的に以下のようなケースでは相続時精算課税制度の利用を検討するとよいといえます。

- 相続財産が基礎控除の範囲内であるケース

- 収益の出る財産があるケース

- 評価額が下がっている財産があるケース

- 事業継承をしたいケース

相続財産が基礎控除の範囲内であるケース

遺産に係る基礎控除(相続税がかからない金額の範囲)は「3,000万円+600万円×法定相続人の数」です。

相続時精算課税制度を利用して贈与した財産は相続時に相続財産に必ず足し戻され相続税が計算されます。ただし、「相続時精算課税制度で贈与した財産とその他の遺産の合計額」が「3,000万円+600万円×法定相続人の数」の金額以下である場合には相続税がかからないため、メリットがあるといえます。

そのため、相続人の数を正確に把握し、事前に検討しておくとよいでしょう。

なお、相続税の詳しい計算方法について知りたい方は、以下のページをご覧ください。

収益の出る財産があるケース

生前贈与を行わずに相続すると、家賃収入や不動産はそのまま相続財産に組み込まれてしまい、相続税の対象になる財産が増えてしまいます。

そのため、貸アパート、貸マンションなど収益物件を所有しているケースでは、相続時精算課税制度を利用して生前贈与を行うとよいでしょう。

具体的には、以下のようなメリットが得られると想定されます。

- 暦年贈与よりも高い控除枠を活用かつ低い税率で贈与し、贈与税を節税できる

- 家賃収入を子や孫へ帰属させることで、自身の相続財産を目減りさせ相続税の節税を図れる

- 家賃収入や売却収入は子や孫のものとなるため、将来の遺族の生活資金にもなり得る

評価額が下がっている財産があるケース

不況や政情不安定による株価暴落などで上場株式の相場が下がっている場合、相続税評価額にも大きく影響するため、あえて株価暴落のタイミングで上場株式を贈与するという考え方もあります。

また、特定贈与者の相続時において遺産に加算される財産は、贈与時の価額に固定されるため、仮に将来値上がりしたとしても、暴落時の低い価額で加算されます。

つまり、贈与した財産が将来値上がりした際には、結果的に相続税の節税になる可能性があるのです。

ただし、この場合、上場株式の評価は課税時期(贈与実行時)当日の最終価格または課税時期の属する月の当月平均から前々月平均までしか採用できません。そのため、贈与のタイミングは慎重に検討する必要があります。

事業承継をしたいケース

相続時精算課税制度を利用するメリットを見出しやすい財産の一つが、非上場株式(自社株)です。

たとえば、会社経営者である社長が高齢のため事業承継を検討する際、経営権を渡すために後継者へ自社株を贈与することが想定されます。

しかし、事業が好調であれば、自社株の評価額は高めに算定されるため、暦年贈与110万円基礎控除では収まらないことが多いです。そこで、特別控除2,500万円が適用される相続時精算課税の出番となります。

のちに会社が軌道に乗り後継者が事業を大きく成長させた場合にも、相続税の課税対象となるのは贈与時点での自社株評価額です。

相続時点よりも相対的に低い自社株評価額で相続税が計算されるため、節税になります。

相続時精算課税制度について覚えておくべきポイント

相続時精算課税制度は、利用するのに適している方にとってとても有用な制度です。

より安心して相続時精算課税制度を利用するために、以下のポイントについても覚えておきましょう。

相続時精算課税制度は必ず節税になる制度ではない

相続時精算課税は、時点ごとに取り扱いが異なります。

最大2,610万円(基礎控除110万円+特別控除2,500万円)の控除が適用できるのは、贈与時の贈与税計算上でのみです。

他方、将来の相続時の相続税計算上では、「生前贈与した財産の価額から110万円を控除した残額+それ以外の遺産の合計額」が「遺産に係る基礎控除(3,000万円+600万円×法定相続人の数)」以下に収まれば相続税はかかりません。

裏を返せば、この「遺産に係る基礎控除」を超過すると相続税が課税されるため、相続時精算課税制度は必ずしも節税に繋がる制度ではないことを認識しておくべきでしょう。

そのうえで、評価額の高い財産を生前にスピーディーに移転させたいときには有用な制度といえます。

相続放棄しても相続税が発生する場合がある

相続が発生した際、借金などマイナスの財産が多い場合には、相続放棄を検討することがあります。

相続放棄をしたからといって、生前贈与された財産を手放す必要はありません。贈与された財産の所有権は、受贈者にあるためです。

ただし、相続時精算課税制度を利用した場合、生前贈与により取得した財産はその他の遺産に足し戻され必ず相続財産となり、遺産に係る基礎控除を超過した部分に相続税がかかります。

そのため、相続放棄をしたとしても相続税が発生する場合があることは覚えておくべきでしょう。

相続放棄については以下のコラムで詳しく解説していますので、参考にしてみてください。

住宅取得等資金の贈与税の非課税特例と併用できる

住宅取得等資金の贈与税の非課税特例とは、父母や祖父母から住宅取得等資金の贈与を受けた18歳以上の一定の子や孫について、贈与税の計算上、500万円まで(省エネ等住宅に該当すれば、1,000万円まで)非課税となる制度です。

この住宅取得等資金の贈与税の非課税特例を適用しつつ、さらに上乗せで相続時精算課税制度を適用することもできます。

通常、相続時精算課税制度において、贈与者は60歳以上でなければなりません。しかし、住宅取得等資金の贈与税の非課税特例に上乗せすると、60歳未満の若い父母や祖父母でも相続時精算課税制度を利用できるようになります。

最大3,610万円(非課税1,000万円+基礎控除110万円+特別控除2,500万円)まで贈与税がかからないこととなるため、覚えておくとよいでしょう。

相続時精算課税制度はどう適用する?

相続時精算課税を適用する際は下記の必要書類を期限内に税務署へ提出する必要があります。

必要書類(何を提出する?)

・贈与税の申告書

・相続時精算課税選択届出書(贈与税の申告書に添付)

・戸籍謄本または戸籍抄本(受贈者の氏名、生年月日、贈与者の推定相続人である子または孫であることがわかるもの)

提出期限(いつまでに提出する?)

・贈与を受けた年の翌年2月1日から3月15日までの期間内

提出先(どこへ提出する?)

・受贈者の住所を管轄する税務署

期限内に申告をしないと、相続時精算課税制度を選択したことにならないため注意しましょう。

相続時精算課税の申告手続は自分でできる?

相続時精算課税制度を利用するための書類作成や申告手続はご自身で行うこともできます。

贈与する財産が現金や預金の場合は比較的難しくないため、国税庁のホームページなどで申告書の記載方法を確認しながら手続を行うとよいでしょう。

ただし、不動産や非上場株式を贈与する場合は、さまざまな資料を収集し、財産評価基本通達に則り適正評価額を算定しなければなりません。

そのため、期限内にスムーズに手続したい場合は税理士などの専門家に相談することをおすすめします。

贈与税・相続税の申告は専門家にご相談を

相続時精算課税制度を利用すれば、2024年以降の贈与について最大2,610万円まで非課税で贈与を行えます。

生前贈与をしておくことで将来の相続トラブルを防止できる可能性もあるでしょう。

ただし、相続時精算課税制度は評価額の高い財産を生前にスピーディーに移転させたいときに有用である一方で、必ずしも節税になるとは限りません。場合によっては相続税が高額になることもあるため、注意が必要です。

相続時精算課税制度を利用すべきか判断が難しい場合には、税理士などへ相談することをおすすめします。あなたにとって適切な制度をアドバイスしてもらえるだけでなく、煩雑な手続を任せられるため、より安心して財産を引き継ぐことができるでしょう。

- この記事の監修者

-

- 協力税理士

- 松尾 大志

- 資格:

- 税理士

- 出身大学:

- 高知大学人文学部

相続は、人生における大きな出来事の一つであり複雑な手続きを伴います。たいせつなひとをお送りしたあとで、一定の期間内に様々な作業を行っていかなければなりません。心労を抱えた中での作業は難しいこともあろうかと存じます。相続税申告に関するご不明な点やご不安な点がございましたら、お気軽にお問い合わせください。