夫婦間でも贈与税はかかる!課税されないケースや無申告がバレる理由について解説

夫婦であれば、お互いの収入や財産をまとめて管理していることも多いはずです。

そのため、「夫婦間で財産の受渡しをしても税金がかからない」と思っている方も多いのではないでしょうか。

しかし、夫婦間であっても、日常生活に必要な費用ではない110万円を超える財産の受渡しには贈与税がかかるケースがあるため、注意が必要です。

このコラムでは、夫婦間で贈与税がかかるケース・かからないケースに加え、夫婦間の贈与で利用できる配偶者控除や、贈与に関する注意点について解説します。

状況に応じて適切に対応するためにも、ぜひ最後までご覧ください。

- この記事でわかること

-

- 夫婦間で贈与税がかかるケース・かからないケース

- 夫婦間の贈与で配偶者控除(おしどり贈与)を利用できる要件

- 夫婦間の贈与に関する注意点

- 目次

夫婦間でも原則として贈与税がかかる

贈与税とは、原則として個人間で110万円を超える財産が贈与された際に発生する税金です。夫婦間であっても、110万円を超える財産を贈与した場合には、原則として贈与税がかかります。

通常、夫婦間のお金のやり取りは、生活実態が同一であり家計のなかでのやりくりでもあるため、「贈与」の認識が薄いかもしれません。税務署から連絡があり、あとで「あれは、贈与だったのか」と気づくことも多いです。

しかし、たとえば、夫婦間でマンションの名義変更を行い、夫の持ち分を妻に無償移転した場合などには、原則として贈与税の課税対象となるため注意しましょう。

なお、贈与税の納付や申告義務は、受贈者(財産を受け取った人)にあります。

夫婦間で贈与税がかからない場合はある?

一方で、「夫婦間において通常の日常生活に必要な費用」とみなされる財産の受渡しには、贈与税はかかりません。

具体的には、以下の要件に当てはまるケースです。

・受け取った金額が110万円以下

・受け取った目的が生活費や教育費

それぞれ詳しく見ていきましょう。

受け取った金額が110万円以下

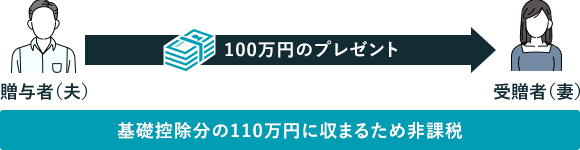

贈与税には暦年110万円の基礎控除が設けられています。そのため、110万円以下の財産の受渡しであれば贈与税は発生せず、申告・納付は不要です。

たとえば、年1回の誕生日に夫が妻へ100万円のプレゼントをしていたとしても、贈与がそのプレゼントのみであれば、贈与税の問題は生じないと判断しても差し支えないといえるでしょう。

また、この基礎控除は「受贈者」ごとに「暦年110万円」と定められています。

したがって今年110万円すべての枠を使ったとしても、翌年には再び110万円を基礎控除として使えるため、計画的に贈与を行うことが大切です。

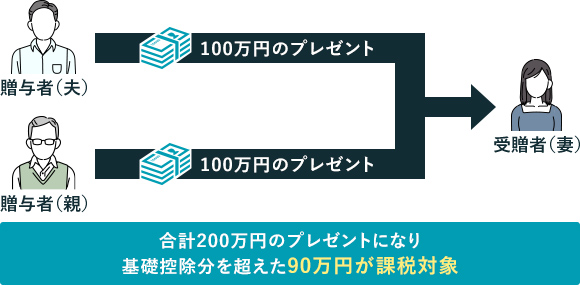

なお、夫が妻へ100万円のプレゼントをしただけでなく、妻の親からも妻へ100万円のプレゼントがあった場合は受贈者である妻が200万円受け取ったことになります。

この場合は贈与税がかかるため注意しましょう。

受け取った目的が生活費や教育費

夫婦間には扶養義務があるため、日常的に通常必要な範囲での生活費・教育費は贈与税の課税対象にはなりません。たとえば、必要な都度、直接受け取った財産(家賃や生活費相当の金額)などです。

生活費として毎月10万円を夫から妻に渡すと、年間合計で110万円を超えることとなりますが、贈与税はかからないと判断できるでしょう。

- 遺言・遺産相続に関する

ご相談は何度でも無料 -

-

電話で無料相談する

朝9時~夜10時・土日祝日も受付中

Webで

相談申込み 24時間受付

夫婦間でも贈与税がかかる主なケース

このように、夫婦間においては、生活するために必要な範囲での財産の受渡しについて贈与税がかかることはありません。

ただし、以下のようなケースでは、夫婦間であっても贈与税がかかるため注意が必要です。

高額なお金を口座間で移動するケース

夫婦それぞれの口座間でお金を移動する場合、少額であれば生活費としてみなされることが多いです。ただし、数百万円~数千万円などの高額な資金移動は、贈与税がかかる可能性が高まります。

ここで悩ましいのは「金額はいくら以上」、「回数は年何回まで」という決まりがないことです。しかし、「財産を分けること自体が目的」とみなされた場合には、贈与税がかかる可能性が高いといえます。

たとえば、数年分の生活費などを一括して受け取った場合に、株式や不動産の購入費用に充てたようなケースでは、生活費などに充てられなかった部分に贈与税がかかるため、注意しましょう。

高額なお金の貸し借りをするケース

高額なお金について、返済期限を設けずに催促なしで貸し借りすると贈与税の課税対象となります。贈与税がかからないようにするためには、次の点に留意するとよいでしょう。

- 金銭消費貸借契約書を作成する(公正証書として作成することが望ましい)

- 金銭消費貸借契約書に返済期限、返済金額、適正利子を記載しておく

- 金融機関を通じて口座間で返済する

特に適正利子の記載の有無は重要です。金融機関からお金を借りたときのように、利子を支払っていれば贈与認定される可能性は下がります。

また、現金払いだと証明できるものがない(あっても手書きのメモなどでは証拠能力が弱い)ため、口座間で返済するのがおすすめです。

高額なプレゼントを受け取るケース

贈与税の基礎控除110万円を超えており、生活費・教育費ではないプレゼントには贈与税がかかる可能性があります。贈与税が発生しやすいプレゼントとして、主に以下のもの挙げられます。

- 高級車

- 有価証券

- 骨董品

- 不動産 など

なお、「自分が死んだら高級車を孫へ贈与する」などの死因贈与の例があります。このようなケースでは、相続税計算上は遺贈として扱われ、贈与者死亡時の相続税計算において課税価格に算入されます。

そのため、死因贈与の場合に贈与税の納税・申告をする必要はありません。

保険料を負担していない保険金を受け取るケース

生命保険では「契約者(保険料負担者)」、「被保険者」、「保険金受取人」を誰にするかによって、以下のようにさまざまな税金がかかります。

| 事例 | 契約者 | 被保険者 | 保険金受取人 | 受け取った保険金に 課税される税金 |

|---|---|---|---|---|

| 1 | 夫 | 夫 | 妻 | 相続税 |

| 2 | 夫 | 妻 | 夫 | 所得税 |

| 3 | 妻 | 夫 | 子 | 贈与税 |

契約者(保険料負担者)と被保険者が異なるケースで、保険料を負担していない人が保険金を受け取った場合には、贈与があったものとみなされ、贈与税がかかります。

なお、同じ金額の保険金を受け取る場合も、契約内容により税金の額が変わるため注意が必要です。

相続税がかかる【事例1】の場合には、「500万円×法定相続人の数」の金額だけ非課税になります。

また、所得税がかかる【事例2】の場合においては、保険金の受取方法によって取扱いが変わるため注意が必要です。一括で受け取る場合には一時所得、年金で受け取る場合には雑所得として扱われます。

そして、贈与税がかかる【事例3】の場合には、暦年贈与の基礎控除110万円が適用されます。

専業主婦がへそくりで高額なものを購入する

たとえば、夫が生活費として渡していたお金の一部を、専業主婦がへそくりとして貯めていた場合などには注意が必要です。

へそくりを貯めていただけで、ただちに贈与と認定されるわけではありません。

しかし、へそくりで高額なもの(有価証券、不動産など)を買うと、生活費などに充てられなかった部分については、贈与と認定される可能性があります。

また、夫の相続が発生した際に、へそくりが生前贈与だとして、その他の遺産に足し戻されてしまい相続税の課税対象となる場合もあります。

持ち分を超えて住宅ローンの支払いを負担するケース

住宅など不動産の持ち分と取得費用の負担割合があっていないと、贈与認定される可能性があります。

たとえば、以下のようなケースです。

- 不動産の名義人の100%が妻なのに夫が住宅ローンを返済しているケース

- 不動産を夫婦の半々の持ち分で共有名義にし、どちらかが多く費用を出したケース

あくまでもイメージですが、「誰かが得をした」場合、それは「損をした人から得をした人への贈与」となることが多いです。

この「誰かがもらった得」を「経済的利益」と認定して贈与税が課されることがあるため、注意しましょう。

不動産の贈与で配偶者控除(おしどり贈与)を利用できる要件

不動産を購入・贈与する際に贈与税が発生するケースでも、贈与税の配偶者控除(おしどり贈与)を適用できれば、贈与税はかかりません。

以下の要件を満たせば、「贈与税の配偶者控除」により贈与税を控除できます。

- 婚姻期間が20年以上であること

- 居住用不動産(購入資金)のうち最大2,000万円まで控除できること

- 住居に一定期間住むこと(居住予定では適用できません)

- 初めて配偶者控除を利用すること

- 贈与税の申告書に一定書類を添付し期限内に提出すること

詳しくは、国税庁のホームページで公開されている『令和5年分贈与税の申告のしかた』のチェックシートを参考にしてみてください。

なお、配偶者控除を利用した場合、相続が発生した場合も最大2,000万円までは生前贈与加算の対象にはなりません。

そのため、この制度をうまく活用すれば、将来の相続税の節税対策にもなるでしょう。

- 遺言・遺産相続に関する

ご相談は何度でも無料 -

-

電話で無料相談する

朝9時~夜10時・土日祝日も受付中

Webで

相談申込み 24時間受付

夫婦間の贈与に関する注意点

夫婦間の贈与には、以下のようにいくつかの注意点があります。

- 相続開始7年前の贈与は生前贈与とみなされる

- 夫婦間の口座移動など、贈与税の無申告はバレる

- 贈与契約書を作成しておくことが重要

それぞれ詳しく見ていきましょう。

相続開始7年前の贈与は生前贈与とみなされる

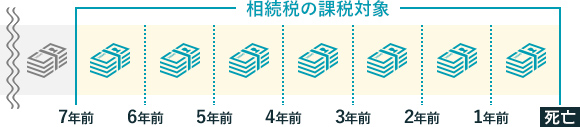

相続が発生した場合、適用対象者が被相続人から生前に受けた贈与のうち、死亡前7年以内に受け取った財産は、被相続人の相続財産に持ち戻す(加算する)必要があります。この制度を、生前贈与加算といいます。

生前贈与加算の主なポイントは、以下のとおりです。

- 適用対象者は「相続または遺贈により財産を取得した者」

- 加算される贈与期限は死亡前7年以内

- すでに支払った贈与税があれば、相続税から控除可能

なお、夫婦であれば必ずお互いが相続人となりますが、生前贈与加算において相続人に該当するかどうかは関係ありません。

たとえば、契約者および被保険者が祖父である生命保険契約において、生命保険金の受取人を孫にしていて祖父が死亡したケースで、その孫に相続開始7年前に祖父から贈与していたときにも、その贈与は生前贈与加算の対象となります。

また、加算される贈与期間について、2023年以前は死亡前3年以内と定められていました。しかし、税制が改正されたため、2024年以降順次延長されていき2031年以降は死亡前7年以内となります。

夫婦間の口座移動など、贈与税の無申告はバレる

夫婦間においては、ともに人生を歩み生活を営んでいることから、夫から妻へ預貯金を口座移動したとしても、その行為が贈与であるという認識は薄いかもしれません。

しかし、特に用途を決めずに高額な資金移動をする場合は、贈与税がかかる可能性があることに注意しましょう。

預貯金を口座移動したあとに、贈与税を申告しなくても、すぐに税務署から連絡がくる可能性は低いです。

しかし、将来発生する相続や不動産登記のタイミングで、税務署に過去の贈与の事実がバレることが多く、ペナルティとして延滞税・加算税が上乗せされます。

そのため、期限内にきちんと贈与税の納付・申告をしておくことが重要です。

贈与契約書を作成しておくことが重要

贈与契約書とは、財産の贈与を行う際に作成する契約書です。

贈与契約書を作成することで、贈与の事実を証明でき、不動産登記(名義変更)や相続が発生した際の手続がスムーズになります。

贈与の目的(生活費の補助や住宅購入資金など)を明確にしたうえで、贈与契約書に残しておきましょう。公正証書として作成しておけば、証明能力がさらに高まります。

特に高額な贈与の場合には、のちのトラブルを避けるためにも重要です。

贈与税・相続税の申告は専門家にご相談を

夫婦間であっても、生活費・教育費以外の目的で年間110万円を超える高額な財産を移動する場合には、贈与税がかかります。

「贈与ではない」と思っていても、思いがけず課税対象になるケースもあるため注意が必要です。

課税対象であるにもかかわらず、贈与税の申告をしないと、延滞税・加算税が加算されてのちに高額な税金を納付しなければならなくなるおそれもあります。

夫婦間の贈与は相続の際に影響するケースもあるため、適切に対応しておくことが大切です。

将来の相続を見据えて対策するためにも、税理士や弁護士へ相談することも検討するとよいでしょう。

- この記事の監修者

-

- 協力税理士

- 松尾 大志

- 資格:

- 税理士

- 出身大学:

- 高知大学人文学部

相続は、人生における大きな出来事の一つであり複雑な手続きを伴います。たいせつなひとをお送りしたあとで、一定の期間内に様々な作業を行っていかなければなりません。心労を抱えた中での作業は難しいこともあろうかと存じます。相続税申告に関するご不明な点やご不安な点がございましたら、お気軽にお問い合わせください。